マイホームを考える上で重要なポイントの1つとなるのが「住宅ローン」。住宅ローンは金額が大きく長期にわたって返済するものであるため、金利タイプの特徴を理解した上でご自身に適したものを選ぶことが大切です。

そこで今回は、住宅ローンにおける金利のタイプについて解説します。金利タイプの特徴や選び方についても解説しますので、マイホームを検討している人はぜひ参考にしてみてください。

【目次】

住宅ローンにおける金利のタイプとは?

変動金利と固定金利の違い

住宅ローンの金利タイプの選び方

住宅ローンにおける金利のタイプとは?

住宅ローンにおける金利のタイプを大きく分けると「変動金利型」「固定金利期間選択型」「全期間固定金利型」の3種類があります。ここでは、金利タイプごとの特徴とメリット・デメリットについて解説します。

変動金利型

| 特徴 | 返済の途中であっても、市場金利の変化に伴い定期的に金利・返済額の見直しが行われる |

| メリット | ・市場金利が低下すると、それに伴い返済額も減少

・借入時点では固定金利型よりも金利が低く設定されているのが一般的 |

| デメリット | ・市場金利が上昇すると、それに伴い返済額が増加

・借入時点では返済総額が確定しない |

変動金利型は、返済の途中でも金利が変動する金利タイプ。半年ごとに金利の見直しが行われ、5年ごとに返済額が再計算されるのが一般的です。そのため、借入時点では返済総額が確定しません。一般的に固定金利型よりも金利が低く設定されていることや、市場金利の変化に連動して返済額が増減するといった特徴があります。

固定金利期間選択型

| 特徴 | 3年・5年・10年など一定期間は固定金利が適用される金利タイプ。期間終了後は金利タイプを再度選択するなど金融機関により異なる |

| メリット | ・固定金利期間中は返済額が変わらないので返済計画を立てやすい

・固定金利期間の終了後に市場金利が低下していれば、返済額が減少する |

| デメリット | ・借入時点では、固定金利期間が終了した後の返済総額が確定しない

・固定金利期間の終了後に市場金利が上昇している場合は、返済額が増加する |

借り入れ当初の一定期間は固定金利が適用されるのが、固定金利期間選択型。固定金利期間は3年・5年・10年などから選ぶことが可能で、その期間は市場金利が変動しても適用金利が変わらないのが特徴です。

全期間固定金利型

| 特徴 | 借入時点での金利が完済までの期間ずっと変わらない金利タイプ |

| メリット | ・はじめに借入期間中の金利が決まり返済総額が確定するので、返済計画を立てやすい

・市場金利が大幅に上昇しても金利や返済額が変わらないのでリスク回避できる |

| デメリット | ・借り入れ当初より市場金利が低下したとしても、金利や返済額は変わらないので恩恵を受けられない

・変動金利型・固定金利期間選択型と比較すると、金利が高めに設定されているのが一般的 |

借入期間中の金利がずっと変わらないのが全期間固定金利型です。借入時点で返済総額が確定するため、住宅ローンを含めた今後の支出に対する計画を立てやすいことがメリットの1つ。一方で、一般的に他の金利タイプと比較すると金利が高めに設定されているなどのデメリットもあります。

変動金利と固定金利の違い

借入時点での金利を比較すると、固定金利よりも変動金利の方が低く設定されているのが一般的です。しかし、変動金利の場合は金融情勢の変化に応じて金利が変わるため、市場金利の上昇局面においては金利や返済額が増加します。この場合、固定金利を選択するよりも負担が大きくなってしまう可能性があるでしょう。

一方で、固定金利の場合は市場金利の影響を受けないため金利が変わりません。全期間固定金利型であれば、完済まで同じ金利のまま。固定期間中の返済総額が確定しているので返済計画が立てやすく、金利上昇リスクを避けられるメリットがあります。しかし、借り入れ後に市場金利が低下した場合でも契約時の金利のまま支払うことになるデメリットもあります。

住宅ローンは長期にわたって返済していくことになるでしょう。返済していく中で、ご自身やご家族の生活状況が変化していくことが考えられます。収入や金融資産の状況だけでなく、年齢や家族構成などによっても選択の仕方が変わるでしょう。借入時点での金利だけでなく、ご自身やご家族のライフスタイルも考慮しながら検討していくことが大切です。

住宅ローンの金利タイプの選び方

ここでは、住宅ローンの金利タイプの選び方をご紹介します。今回ご紹介する内容はあくまで選び方の1つですが、ご自身やご家族の状況に照らし合わせながら検討してみてください。

全期間固定金利型が向いているケース

>家計にあまり余裕がなく、金利の上昇により返済が厳しくなる可能性がある

>子どもが小さくて将来かかる教育費などの予測がしにくい など

上記のようなケースでは、全期間固定金利型が選択肢の1つとなるでしょう。全期間固定金利型の場合、金融情勢の影響を受けず金利がずっと変わらないため、市場金利が上昇しても返済額が増えることはありません。ライフプランに組み込みやすく、家計を安定させやすいメリットがあるといえるでしょう。変動金利よりも高い金利となるのが一般的であるため、無理なく支払いができるような返済額に抑えることがポイントの1つです。

固定金利期間選択型が向いているケース

子どもの進学費用など負担の大きな支出のある時期が明確な場合は、固定金利期間選択型も視野に入るでしょう。子どもの教育費と住宅ローンの支払いが重なって負担が大きくなる期間を固定金利にすることで、金利上昇によって返済額が増加するリスクを防ぐことができます。

なお、固定金利期間選択型にする場合は、固定金利期間が終了した後に金利が上昇する可能性も考えておく必要があります。固定金利期間終了後の状況に応じて、変動金利を選択したり、繰上返済をして元本を減らしたり、借り換えを検討したりしてみましょう。

変動金利型が向いているケース

夫婦共働きであったり、子どもが独立した後で大きな教育費がかからなかったりするなど、市場金利が上昇しても返済に余裕がある場合は、変動金利が選択肢に入るでしょう。変動金利型の場合は、金利が上昇しなければ適用金利は低いままです。固定金利を選択するよりも返済の負担が軽くなるといえるでしょう。

一方で、金利が上昇すれば返済額が増加します。返済額が増加すると支払いが難しくなる可能性がある場合は、固定金利型の方が向いているといえます。住宅ローンは長期間にわたる返済になるため、将来のことも考えて金利タイプを選択することが大切です。

なお、住宅ローンの金利タイプの選び方については、こちらの記事でも解説しています。さらに詳しく知りたい方は、こちらの記事もご覧ください。

住宅ローンの金利は変動型か固定型か?あなたが適しているのはどっち?

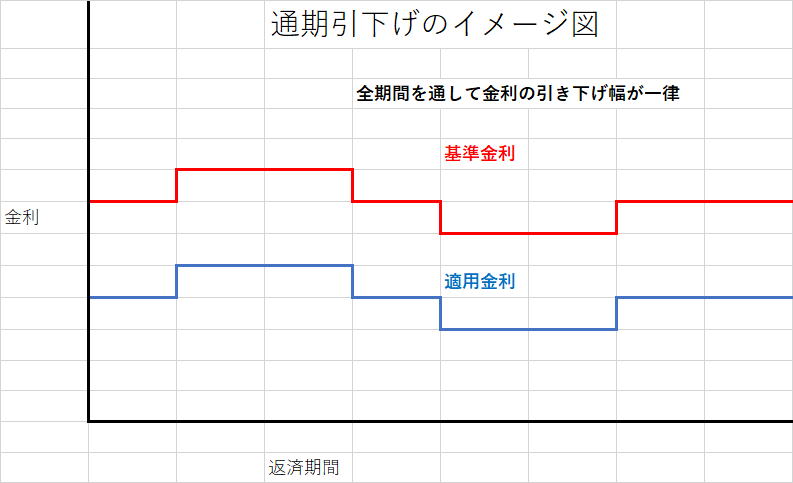

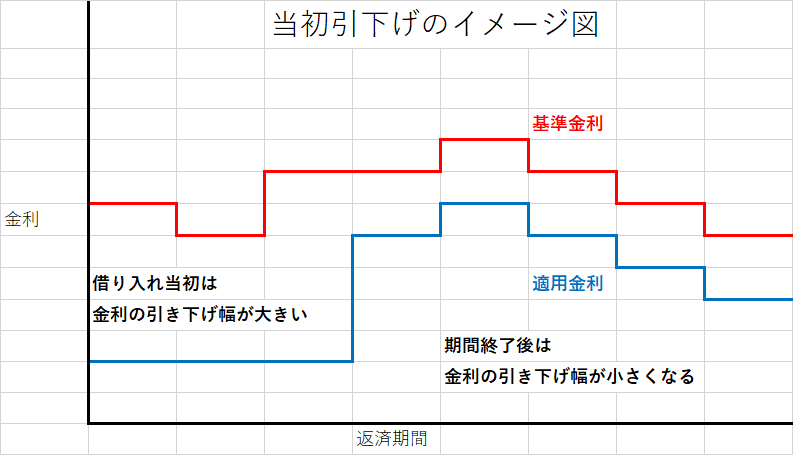

通期引下げと当初引下げ

住宅ローンでは、各金融機関が市場金利などの様々な条件をもとに「基準金利」を決めています。基準金利はいわゆる一般的な商品の「定価」のようなもので、実際には基準金利よりも引き下げられた「適用金利」で貸し出されていることが多くあります。

金利の引下げは、大きく分けると2種類あります。1つは借入期間中ずっと一律での引き下げ幅である「通期引下げ」と、もう1つは借入当初に決めた一定期間は大きな引き下げ幅となる「当初引下げ」です。金利タイプを選んだ後は、引下げの種類についても考えておく必要があるでしょう。

たとえば、借入総額が少なく短期間で返済できる余裕のある方は、全期間の金利引き下げ幅を重視して「変動金利型+通期引下げ」を選択する、子どもの教育資金のために一定期間貯蓄に専念したい方などは一定期間負担を大きく減らす「固定金利選択型+当初引下げ」を選択するなどの選び方が考えられます。

今回は、住宅ローンの金利タイプについて解説しました。住宅ローンは返済金額が大きく長期にわたって返済していくことになります。金利タイプ・金利引下げどちらについても、ご自身やご家族のライフスタイル等を考慮しながら選んでいきましょう。

なお、住宅ローンを考える際には返済方式について知ることも大切です。詳しくは、こちらの記事もご覧ください。

ローンを組むとき頭を悩ます「元利均等」と「元金均等」。どっちがお得?

亀梨 奈美(かめなし なみ)/住宅ローンアドバイザー

大手不動産会社退職後、フリーライターとして独立。2020年株式会社realwaveを設立し代表取締役に就任。

「わかりにくい不動産のことを初心者にもわかりやすく」をモットーに、メガバンクや不動産会社のメディア、不動産専門紙などで多くの記事を執筆・監修。