最終更新日: 2024年11月29日

住宅ローンを利用する際には審査を受ける必要があります。通常、住宅ローンの審査は「仮審査」と呼ばれる事前審査と「本審査」と呼ばれる正式審査の2段階に分かれます。仮審査・本審査は新規の申し込みに限らず、借り換えの際にも必要です。ちなみに仮審査を申し込む際には、購入する住宅が決まっていなければなりません。この記事では、仮審査を申し込む際に購入する住宅が決まっていないといけない理由や、仮審査と本審査の審査内容の違い、また仮審査の申し込みの際に必要な書類や手続きの流れについて解説します。

【目次】

住宅ローンの仮審査とは?

住宅ローンの仮審査(事前審査)にかかる日数は?

住宅ローンの仮審査の評価項目と必要書類

住宅ローンの仮審査に申し込む際のポイント

複数社に仮審査してもらうメリット・デメリット

住宅ローンの仮審査に落ちるのはどんなケース?

住宅ローンの事前審査に落ちたときの対処法

仮審査の流れと申し込む前に検討しておきたいポイント

住宅ローンの仮審査とは?

住宅ローン審査では詳細な本審査の前に、主に申込者の返済能力や購入予定の物件の担保価値などの要素から融資が可能かどうかを仮で判断します。この判断を行うのが仮審査です。

住宅ローンの申し込みにおける仮審査とは

住宅ローンを利用するためには、申込先の金融機関が行う審査に通過する必要があります。通常、住宅ローンの審査を行う際は仮審査と本審査の2段階を経て融資が実行されることになっています。仮審査の呼び方は金融機関によって異なり、「事前審査」と呼ぶこともあります。

住宅ローンの仮審査と本審査の違い

仮審査では申込者の申告内容や提出書類に基づいて、簡易的な審査を行います。仮審査において申告する内容は金融機関によって異なりますが、年収・勤続年数・勤務先・勤務先の電話番号・家族構成など、申込者本人の属性を申告するのが一般的です。金融機関は申告内容を基に、申込者に返済能力があるかどうかを審査するとともに、万が一契約者が返済不能になったときのために、担保となる物件の価値についても併せて審査を行います。

仮審査を通過したら、本審査の申し込みに移ります。本審査では、仮審査よりもさらに詳しく審査したうえで、最終的に融資可能な金額を決定します。

仮審査は物件の売買契約の前に行うのが一般的です。仮審査に通過した後に、不動産会社と売買契約を締結し、併せて本審査に申し込みます。

住宅ローンの仮審査(事前審査)にかかる日数は?

仮審査は審査に要する期間も本審査と比べて短い傾向にあり、数日から1週間程度で審査結果が通知されることが多いです。早ければ即日、審査結果が出る金融機関もあります。

金融機関や住宅ローンの種類によって、審査にかかる日数は異なるため一概にはいえませんが、目安として参考にしてください。

しかし、最近ではコロナ禍で審査が遅くなっている傾向にあります。金融機関で働く社員が在宅ワークでの勤務形態となり、住宅ローンの審査をする人員が不足しているためです。

また、人との接触を避けるため非対面で申し込みできるネットバンクの住宅ローンを選択肢に入れる人が急増しています。これもまた、一部の金融機関の審査に時間がかかるようになった要因の1つです。

本審査にかかる日数

本審査では、提携している保証会社の審査や団体信用生命保険への加入可否など審査項目が多いことから、所要期間も1週間から2週間程度が目安となっています。

本審査は、事前審査よりも厳しい審査です。仮審査では機械的に収入や個人の信用情報が審査されますが、本審査ではより詳細に返済計画に無理がないか総合的に判断していきます。

長ければ1ヶ月程度かかる本審査ですが、審査に通れば「住宅ローンを借りられる」と考えて良いでしょう。

>住宅ローンの仮審査の評価項目と必要書類

仮審査の際にはどのような点をチェックされるのか、仮審査に必要な書類と併せて解説します。

住宅ローンの仮審査で見られる評価項目の例

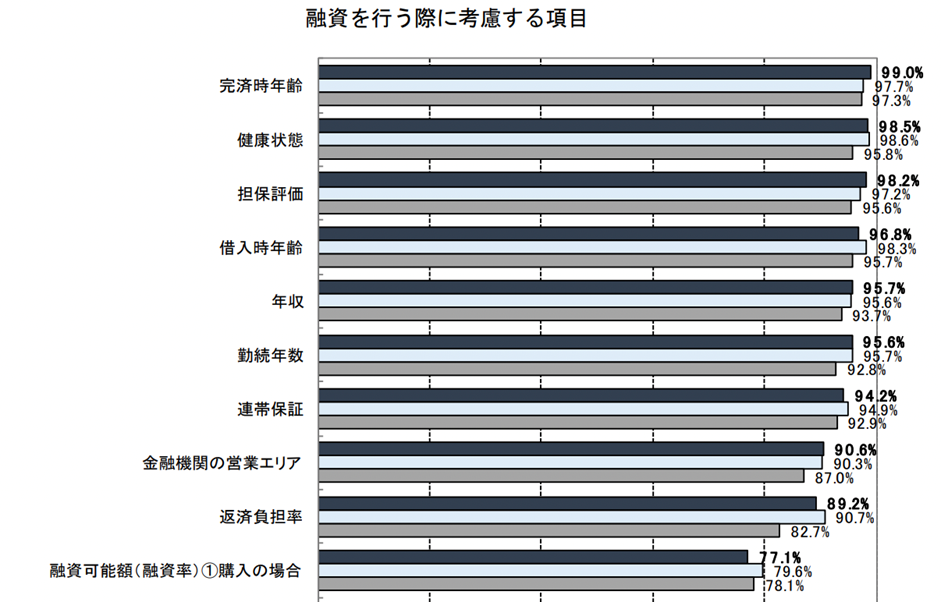

「令和2年度 民間住宅ローンの実態に関する調査 結果報告書」(国土交通省 住宅局)によると、審査の際に考慮する項目として以下が挙げられています。

- 完済時年齢(99.1%)

- 健康状態(98.2%)

- 担保評価(98.2%)

- 借入時年齢(97.8%)

- 年収(95.7%)

- 勤続年数(95.3%)

- 連帯保証(95.1%)

- 返済負担率(92.1%)

- 金融機関の営業エリア(91.0%)

これらの9つの項目は9割以上の金融機関が考慮していると回答したことから、チェックされる可能性の高い要素と考えて良いでしょう。

年収や勤続年数、返済負担率などが挙げられていることから、住宅ローン借入後に安定して返済を続けていけるかどうかを審査していると考えられます。

また完済時年齢を考慮する金融機関が多いため、支払能力のあるうちに返済しきれるのかを判断していることが読み取れますし、健康状態については【【フラット35】】以外の多くの住宅ローンの利用において団信の加入が必須となっていることから、加入できる健康状態なのかを気にしているとわかります。

参考:「令和2年度 民間住宅ローンの実態に関する調査 結果報告書」(国土交通省 住宅局)

住宅ローンの仮審査時の主な必要書類

一般的に仮審査で必要となる書類は「本人確認書類」「収入を証明する書類」「担保となる物件についての書類」の3つです。

・本人確認書類:運転免許証、パスポート、健康保険証、住民票の写しなど

・収入を証明する書類:給与所得者の場合は源泉徴収票、個人事業主などの場合は確定申告書など

・担保となる物件についての書類:購入予定の住宅のチラシやパンフレット、見積書、図面など住宅の内容がわかる資料

なお、インターネットで事前審査の申し込みが完結する金融機関の中には、書類の提出を不要にしているところもあります。いずれにせよ詳細は金融機関ごとに異なるため、事前にどのような書類が必要なのか確認し、漏れのないようにしましょう。

住宅ローンの仮審査に申し込む際のポイント

仮審査は本審査を受けるための重要な審査です。したがって、申し込む際には以下の点に気をつけるようにしましょう。

複数社に仮審査を申し込む

住宅ローンの仮審査は1社だけしか申し込めないわけではありません。審査基準が金融機関によって異なることから、「A銀行では審査に通過したけれど、B銀行では審査に落ちてしまった」というケースも十分に考えられます。

したがって、審査に通る可能性を高めるために、仮審査の申し込みは複数社に申し込むと良いでしょう。できれば3~4社程度に申し込むことをおすすめします。仮審査に通過したからといって必ず本審査に申し込まなければならないわけではありませんし、本審査においても複数の金融機関に同時に申し込むことが可能です。

希望の物件がある場合は早めに審査申し込みを行う

不動産の売買契約は基本的に先着順です。仮審査の結果が出てから物件購入の申し込みを行うことになるため、仮審査の結果を待っている間に、希望する物件が売れてしまうケースもあり得ます。

仮審査の結果通知を待っている間に他の人が契約してしまうことがないよう、物件が決まったら早めに仮審査に申し込むようにしましょう。

申告情報はある程度正確に記入する

仮審査の申込書類にはできるだけ正確な内容を記載するようにしてください。なぜなら、例えば審査に通りやすくするために年収を多めに申告すると、提出した収入証明書類と一致せず確認に時間を取られるおそれがあります。また、申告内容が単なる入力ミスではなく、故意に異なる情報を記載したと見なされた場合は、審査に影響を及ぼすことにもなりかねません。

特にインターネットで申告でき、書類の提出が不要な金融機関の場合、後の本審査で提出した書類と仮審査の申告内容が異なっているといった事実が発覚すると、審査時間や審査結果に影響が及ぶおそれがあります。申告した内容にミスがあったことに気付いた際には、すぐに金融機関に連絡し、訂正してください。

信用情報に不安がある場合は事前に確認しておく

住宅ローンに限らず融資の申し込みがあった際には、金融機関は必ず申込者の信用情報について信用情報機関に照会をかけます。その際に過去5年間にクレジットカードの延滞といった事故情報が登録されていた場合、審査に通過するのはかなり難しくなります。

自身の信用情報に不安がある場合は、信用情報機関に対して本人が開示の請求を行い、事故情報がないかどうか確認してみてください。もしも事故情報があることが判明した場合は、情報が消えるまで住宅ローンの申し込みを延期することも考えましょう。

複数社に仮審査してもらうメリット・デメリット

気になる住宅ローン商品がある場合は、いくつか選んだうえで複数申し込んでも問題はありません。

ここでは、複数の金融機関に仮審査してもらうメリットとデメリットについて解説します。

メリット

1つ目のメリットは、複数の住宅ローンを比較検討できることです。住宅ローンは金融機関によって金利条件や借入期間、団体信用生命保険の内容などが異なります。

どの住宅ローン商品を選択するかでその後の返済負担への影響が大きく変わります。複数社を比較検討したうえで本審査を受けるようにしましょう。

2つ目のメリットは、減額承認や否認になる確率を下げられることです。減額承認とは、希望していた借入金額よりも低い金額であれば審査に通る状態を指します。

減額承認で融資審査に通ったとしても、融資額は希望していた金額よりも少ないため、足りない分は自己資金で補わなければなりません。自己資金に余裕がなければ、予算を下げる必要があるでしょう。この場合、住まい探しも振り出しに戻ってしまうため、時間も手間も余計にかかってしまいます。

複数の金融機関に仮審査してもらえば、減額承認や否認になる金融機関があったとしても、他の金融機関では希望通りのローンが通ることも十分にあります。

したがって、複数の金融機関に仮審査を申し込むことは、借入を希望する者として当然のリスクヘッジだと考えましょう。

3つ目のメリットは、審査に通らなかった場合の時間ロスを防げることです。1つの金融機関に絞って仮審査してもらう場合、審査に通らなかったらもう一度金融機関を探して仮審査の依頼から始めなければなりません。

人気のある物件に購入申し込みを入れる場合はとくに、仮審査に時間をかけられません。複数社に仮審査の申し込みをしておけば、いずれかの金融機関で審査に通らなかった場合の時間ロスを防げる可能性が高まります。

デメリット

複数社に仮審査してもらうことには、メリットばかりでなくデメリットもあります。いくつかの金融機関に仮審査を依頼する場合には、事前にメリットとデメリットの双方をよく理解しておくことが大切です。

1つ目のデメリットは、金融機関からの印象が下がる可能性があることです。仮審査の申し込みをすると、個人信用情報を扱う専門機関に情報が登録されるので、他行でも仮審査をしていることがわかります。

複数社に仮審査を申し込むのは良いのですが、手あたり次第に申し込むのは避けましょう。金融機関からすると仮審査をしても融資につながらない可能性が高まりますので、心証が良いものではありません。

2つ目のデメリットは、手間がかかることです。仮審査は自分が気になる金融機関に1社1社申し込むので、時間も手間もかかってしまいます。

申し込む金融機関が決まっていて、なおかつ収入も信用も十分にあるという方は、複数の金融機関に申し込むメリットは少ないかもしれません。

仮審査の申し込みは3〜4社が適切

仮審査は就職活動と同じで、複数の金融機関に同時に申し込むことが可能です。少しでも有利と思われる住宅ローンを借りるためには、複数の金融機関仮審査を申し込むことが望まれます。

ただし、あまりに多くの仮審査申し込みをしてしまうと、先述通り、金融機関によっては審査にマイナスの影響を及ぼす恐れがあります。

仮審査に申し込む金融機関の数としては、3~4社が適切です。

ここで注意したいのが、複数の金融機関に仮審査してもらう場合は、日にちを開けずに一気に申し込むこと。金融機関が申込者の個人情報を確認する際に、他行が照会した履歴が残るため、日にちが空いてしまうと不承認となった可能性が疑われてしまいます。

住宅ローンの仮審査に落ちるのはどんなケース?

住宅ローンの借入は、仮審査への申し込みから始まります。実施される審査の方法や基準はさまざまですが、融資を受けられるか否かが問われる第一関門といえます。

ここでは、住宅ローンの事前審査に落ちるのはどのようなケースがあるのか解説します。

借入条件を満たしていない

住宅ローンには、年齢や資金使途、借入限度額、対象となる住宅の広さなど、借入条件が定められています。

例えば、【フラット35】では次のような要件が定められています。

・申し込み時の年齢が70際未満

・日本国籍、または永住許可を受けている人または特別永住者

・本人またはその親族が住む家

・戸建の場合70㎡以上・マンションの場合30㎡以上

・借入額は100万円以上8,000万円以下

これらの条件を満たしていない場合は、そもそも審査の土俵に上がることはできません。

審査基準を満たしていない

住宅ローンの事前審査では、主に安定した収入があるかが見られるといわれています。ただし、借入条件と異なり、審査基準は公開されていません。

(出典:国土交通省住宅局「令和元年度民間住宅ローンの実態に関する調査結果報告書」)

国土交通省住宅局の調査によれば、民間金融機関は、住宅ローン審査に考慮する項目として上記のようなものを挙げています。これらの項目も、事前審査でも見られる可能性があると考えておきましょう。

一方、【フラット35】では、収入に占める返済額の割合である返済負担率の基準を「年収400万円未満では30%以下」「年収400万円以上では35%以下」と公表しています。

信用情報に傷がある

過去に債務整理をしている人は「事故歴」として個人信用情報を扱う専門機関にデータが残ります。

事故歴があると、基本的には住宅ローンを借りることはできません。住宅ローン審査をするときには、金融機関は個人信用情報を扱う専門機関に申込人の情報を照会し、独自のルールで審査を行います。

個人信用情報を扱う専門機関に登録されているデータは以下の通りです。

・過去の取引金融機関名

・取引履歴

・過去の延滞情報

・代位弁済

・任意整理

・自己破産

過去の返済に問題があった履歴などは、すべて記録として残されているのです。ただし、このような情報は永久的に残るわけではなく、延滞が解消されてから5~10年後には消されます。

なお、自分の個人信用情報が気になる場合は簡単に調べることができます。日本国内で個人信用情報を扱う指定信用機関は、以下の3つです。

・全国銀行個人使用情報センター(KSC)

・CIC

・日本信用情報機構(JICC)

窓口に直接行かなくても、郵送かインターネットで開示請求できます。住宅ローンの仮審査に落ちた原因に心当たりがない場合は、ご自身の登録情報の開示を請求してみましょう。

団体信用生命保険に加入できない

ほとんどの民間金融機関では「団体信用生命保険(団信)」への加入が融資の条件の1つとされています。

団体信用生命保険とは、住宅ローンの返済期間中に契約者本人の死亡や高度障害といった不測の事態が起きてローン返済不能となった場合に、保険金でローン残債を完済できる生命保険のことです。

団体信用生命保険は申込人や家族にとって頼れる保険ですが、申込人の治療歴や健康状態によっては加入できないケースもあります。

住宅ローンの事前審査に落ちたときの対処法

ここでは、住宅ローンの事前審査に落ちたときの対処法を4つ解説します。

他行に申し込む

審査に通らなかったからといってマイホームを諦める必要はありません。金融機関は、住宅ローンを貸し出すことによって得られる利息が収入源の1つです。住宅ローンは金融機関にとっての「商品」であり、基本的には「借りて欲しい」と考えています。融資審査は金融機関ごとに基準が異なるため、同じ申込人でも金融機関が変われば何事もなく審査に通るケースもあります。

住宅ローンの事前審査に通らなかった場合は、他の金融機関での申し込みも検討してみると良いでしょう。

その他の借入を完済する

住宅ローン以外の借入をしている場合は、その他の借入を完済してから審査を受けるのも効果的です。

「返済負担率」は、住宅ローンの審査基準の1つ。返済負担率は、年収全体に占める合計返済額の割合です。合計返済額には、住宅ローンだけでなく他の借入の返済額も含まれます。

例えば、返済負担率を30%~35%以内と定めている金融機関に仮審査の申し込みをしたとします。申込人の年収が500万円でローン返済額が100万円の場合だと返済負担率が20%となるので問題ありません。

一方、その他の借入がさらに100万円あるとすれば、返済負担率が40%となり審査基準を超えてしまうので、希望する融資金額を受けられなくなる恐れがあります。

頭金・手付金を増やし借入額を少なくする

収入や状況に見合う以上の融資はおりません。「年収に対して希望する融資額が多すぎる」「その他の借入がどうしても返済できない」という場合は、自己資金の割合を増やすことを検討しましょう。

理想としては、住宅ローンの借入を物件価格の8割程度までに抑え、2割以上の頭金・手付金を用意することです。一定程度の頭金・手付金を入れることで「不動産の価値>住宅ローン残債」とすることができるためリスクヘッジにもなります。

頭金を増やすための施策としては、定期預金を解約したり、有価証券等を売って現金化したりする方法が考えられます。また、親や祖父母から資金援助を受ける方も少なくありません。直系尊属からの住宅取得資金の贈与は、一部非課税となるため、相続対策としても効果的です。

ただし、手持ち資金のすべて住宅購入資金に投入するのは危険です。病気やケガ、災害、解雇など、いざというときのための費用は残しておくようにしましょう。資産状況に応じて、マイホームの予算を下げる判断も必要です。

団信に入れない方は加入が任意の住宅ローンも

団信加入が必須要件となっている住宅ローンの場合、健康状態などの理由から団信に入れなければ住宅ローンを借りることができません。

団信に加入できない方は、引受基準が緩和される「ワイド団信」や団体信用生命保険への加入が任意である【フラット35】を利用しましょう。

ワイド団信は、加入条件が緩和されているため、持病や病歴がある方でも加入できる可能性があります。

ただし、すべての金融機関でワイド団信を取り扱っているわけではなく、一般的な団信と比較して保険料が高い傾向にあるので注意が必要です。

仮審査の流れと申し込む前に検討しておきたいポイント

仮審査に申し込むには金融機関所定の申込書に必要事項を記入し、必要書類と合わせて店舗窓口に持参するほか、郵送やインターネット上での申し込みなどの方法もあります。金融機関によって対応している申し込み方法は異なりますので、まずはホームページを確認してみましょう。

また、住宅ローンの仮審査に申し込む際、年収や勤務年数などに不安がある場合は「返済期間や返済額を見直す」「頭金をできるだけ多く用意する」「収入に不安がある場合は収入合算を利用する」「他の借入金がある場合は完済しておく」などの対策を事前に検討しておくことも忘れないようにしてください。