住宅コラム

住宅購入やローン選び、暮らしに役立つ情報をわかりやすく解説。住まいに関する疑問や不安を解消するコラムをお届けします。

最終更新日: 2024年11月29日

住宅ローンの返済方式には「元利均等返済」と「元金均等返済」の2種類があります。しかし、借入金額や借入期間が同じでも、返済方式によって返済額の計算方法や返済額はそれぞれ異なります。今回は住宅ローンの返済方式による返済額の計算方法や毎月、合計の返済額の違いをご紹介します。また、返済額の平均値や返済額を決める際のポイントについても取り上げます。

【目次】

住宅ローンの返済額の計算方法

【借入額別】住宅ローンの返済額シミュレーション

住宅ローンの返済額の平均値

住宅ローンの返済額を決めるポイント

住宅ローンは無理なく返せる返済額・返済計画が原則

住宅ローンの返済額の計算方法

「元利均等返済」と「元金均等返済」それぞれの返済方式の特徴や、返済額の計算方法についてご紹介します。

元利均等返済

元利均等返済とは、毎月の返済額が一定になる返済方式のことです。毎月の返済額は固定されますが、返済が進むにつれて、返済額に占める元金と利息の割合が変わります。金利の変動がなければ、返済額のうちの利息の割合は借入当初が最も多く、返済が進むにつれて徐々に減っていきます。なお、変動金利型住宅ローンの場合、適用金利の上昇・下降に伴い、5年ごとに毎月の返済額が見直されるのが一般的です。

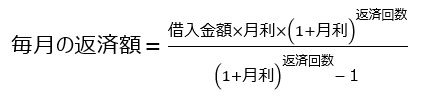

<毎月の返済額の計算方法>

元利均等返済の毎月の返済額は次のように計算します。

住宅ローンの金利は、通常年利(年率)表示となっていますが、毎月の返済額の計算では月利(=年利/12)を使って計算します。

元利均等返済の返済額は計算が複雑になるため、表計算ソフトや金融機関等が提供しているローンシミュレーターを利用して計算すると良いでしょう。

元金均等返済

元金均等返済とは、毎月の返済額のうち元金分が一定になる返済方式のことです。金利の変動がなければ、毎月の返済額は借入当初が最も多く、返済が進みローン残高が減るにつれて徐々に少なくなっていきます。

<毎月の返済額の計算方法>

元金均等返済の毎月の返済額は、次のように計算します。

毎月の元金返済額=借入金額÷返済回数(返済期間中一定)

毎月の利息額=直前のローン残高×月利

毎月の返済額=元金返済額+利息額

元金均等返済は元利均等返済に比べて元金の返済が早く進み、総返済額を抑えられるといったメリットがあります。その一方で、借入初期の返済額が大きく、毎月の返済額が変わって返済計画が立てにくいといったデメリットがあり、多くの人は元利均等返済を選択しています。

【借入額別】住宅ローンの返済額シミュレーション

住宅ローンの返済方式の違いによって、返済額はどのくらい変わるのでしょうか。実際に試算した結果をまとめました。

<計算条件>

金利:全期間固定金利 年1.32%

返済期間:35年

ボーナス払い:なし

※住宅金融支援機構のシミュレーションツールを用い試算。手数料、その他の諸費用は含まず。

借入額3,000万円

| 返済方式 | 総返済額 | 利息総額 | 毎月の返済額(初回) |

| 元利均等返済 | 37,477,683円 | 7,477,683円 | 89,233円 |

| 元金均等返済 | 36,946,347円 | 6,946,347円 | 104,428円 |

借入額4,000万円

| 返済方式 | 総返済額 | 利息総額 | 毎月の返済額(初回) |

| 元利均等返済 | 49,970,368円 | 9,970,368円 | 118,977円 |

| 元金均等返済 | 49,261,800円 | 9,261,800円 | 139,238円 |

借入額5,000万円

| 返済方式 | 総返済額 | 利息総額 | 毎月の返済額(初回) |

| 元利均等返済 | 62,463,047円 | 12,463,047円 | 148,721円 |

| 元金均等返済 | 61,577,352円 | 11,577,352円 | 174,047円 |

借入額6,000万円

| 返済方式 | 総返済額 | 利息総額 | 毎月の返済額(初回) |

| 元利均等返済 | 74,955,643円 | 14,955,643円 | 178,466円 |

| 元金均等返済 | 73,892,820円 | 13,892,820円 | 208,857円 |

例えば今回の条件で借入額が4,000万円の場合、当初の毎月返済額は元金均等返済のほうが20,261円多いものの、返済が進むにつれて徐々に差が縮まっていき、返済開始から17年目には逆転します。完済までの総返済額で比較すると、元金均等返済のほうが708,586円も少なくなります。

住宅ローンの返済額の平均値

平均的な住宅ローンの返済額はいくらなのでしょうか。ここでは国土交通省の「住宅市場動向調査」や独立行政法人住宅金融支援機構の「【フラット35】利用者調査」から、住宅ローンの返済額の平均値をご紹介します。

住宅市場動向調査による返済額平均

国土交通省の「令和元年度 住宅市場動向調査」によると、住宅ローン返済額の平均値は次のようになっています。

| 住宅区分 | 住宅ローン返済額 |

| 注文住宅 | 月約10.3万円 (年間123.2万円) |

| 分譲戸建住宅 | 月約10.1万円 (年間121.6万円) |

| 分譲マンション | 月約11.0万円 (年間131.6万円) |

| 中古戸建住宅 | 月約8.7万円 (年間104.9万円) |

| 中古マンション | 月約7.9万円 (年間94.6万円) |

参考:「令和元年度 住宅市場動向調査 報告書~調査結果の概要~」(国土交通省)

※毎月の返済額は年間の返済額を12ヶ月で割り千円未満を四捨五入

フラット35利用者調査による返済額平均

独立行政法人住宅金融支援機構の「2019年度 【フラット35】利用者調査」によると、住宅ローン返済額の平均値は次のようになっています。

| 住宅区分 | 住宅ローン返済額(月額) |

| 注文住宅 | 約9.3万円 |

| 土地付注文住宅 | 約11.7万円 |

| 建売住宅 | 約9.8万円 |

| 分譲マンション | 約12.1万円 |

| 中古戸建住宅 | 約7.6万円 |

| 中古マンション | 約8.8万円 |

参考:「2019年度 【フラット35】利用者調査」(独立行政法人住宅金融支援機構)

※毎月の返済額は千円未満を四捨五入

2つの調査から、住宅ローン返済額の平均は、新築住宅で月10万円前後、中古住宅で月8万円前後となることがわかります。戸建とマンションでは、マンションのほうが住宅ローン返済額は多い傾向が見られます。あくまで平均値のためそのまま鵜呑みにはできませんが、近年の住宅ローンの返済額の傾向を把握することには役立つでしょう。

住宅ローンの返済額を決めるポイント

実際に住宅ローンの返済額(借入金額・借入期間)を決める際には、自身の収入や貯蓄額、ライフイベントの実現に必要な資金など考慮して、総合的に判断しなければなりません。住宅ローンの返済額を決める際、特に注意したいポイントをご紹介します。

無理なく返済を続けられる金額にする

毎月の返済額は、自身の収入や日々の生活費、将来必要となる教育費や老後資金などを考慮し、無理なく返済ができる金額に抑えるのが基本です。

返済負担率(※)30〜35%以内を住宅ローンの融資限度額としている銀行が多いですが、無理なく返済できる返済負担率の目安は、一般的に20〜25%以内と言われています。例えば額面年収500万円の人の場合、返済負担率が20%となる年間返済額は100万円(月約8.3万円)です。

また、住宅ローンの返済が遅れてしまうと、遅延損害金がかかる、信用情報に傷が付く、優遇金利が適用されなくなり適用金利が上がるなど、さまざまなデメリットがあります。そのため、収入の減少や急な出費などで家計に返済を続けられるよう、返済額は余裕を持って設定することをおすすめします。

※返済負担率:年収に占めるすべての借り入れを含む年間返済額の割合

住宅ローンの返済以外にかかる住居費を考慮する

住宅購入後には、税金(固定資産税・都市計画税)や火災保険料、マンションであれば修繕積立金、管理費などのメンテナンス費用がかかります。戸建でも10〜20年単位で修繕が必要となってくるため、その時期を想定して、計画的に積み立ておきたいところです。

住宅ローンの毎月の返済額を設定する際には、これらの費用も考慮する必要があります。今までの家賃の範囲内なら大丈夫だろうと住宅ローンを組んでしまうと、予想以上にお金がかかり、返済が困難になったり、他のライフイベントの実現に影響したりするおそれもあります。

年収アップを前提にしない

年功序列で年収がアップしていく会社は減少してきており、将来的に年収がどの程度上がるか予測できないケースも少なくありません。会社の経営不振や、病気やケガ等による休職、転職などの理由で年収が下がるおそれもあります。

そのため、年収アップを前提に、現在の収入に対して借入額を増やし過ぎるのは避けるべきでしょう。同様にボーナスを当てにして返済計画を立てると、ボーナスが減ってしまったときに返済が厳しくなるおそれがあります。現在の年収をベースに、ボーナス返済に頼らなくて済む返済計画が望ましいと言えます。

住宅ローンは無理なく返せる返済額・返済計画が原則

住宅ローンを組む際に重要なのは、完済まで無理なく返済を続けられる返済額、返済計画とすることです。

元金均等返済には総返済額や将来の返済額が少なくなるというメリットがありますが、返済期間の前半における月々の返済額は、元利均等返済に比べて多くなることが一般的です。返済期間の後半に支出のピークが来る、完済が定年後になるなど、将来の負担を抑えたい人には元金均等返済が向いているものの、近いタイミングで大きな出費が想定される人にとっては、家計の負担が大きくなりすぎるおそれがあります。

元利均等返済を選択しても、余裕ができたタイミングで繰上返済を行い元金の減少ペースを速められれば、将来の負担を減らすことにつながります。住宅ローンを利用する際は、事前に返済方式を変えてシミュレーションを行い、比較検討した上で、より安定して返済できる方式を選ぶと良いでしょう。

1級FP技能士、 CFP認定者。 証券会社、生損保総合代理店での勤務を経てファイナンシャルプランナー(FP)として独立。 相談者の利益を第一に考え、自分のお金の問題に自分自身で対処できるようになるためのコンサルティングや執筆活動などを行う。